2023年1月2週目、9日~13日の投信積立の記録と、米国株と経済の話とかです。

米国企業の10-12月決算の発表がはじまりました。

わりと大手銀行から始まる印象なのですが、今回も13日にバンク・オブ・アメリカやシティグループなどの決算発表がありました。

他にも決算の発表自体はあっても、日本でニュースに取り上げられる企業が少ないだけなのでしょうけど。

米国の銀行の決算の内容としては、

・金利が上がったので貸金の利息収入が増えた。

・金利が上がったので新規のローン契約が減って収益源が減った。

・金利が上がったので貸し出し相手の倒産リスクが上がって、貸し倒れ引当金の費用が増えた。

・高利回りの米国債などに顧客の資金が流れたのか、預金残高が減って銀行側が高い金利を払って資金を集めなければならなくなった。

金融大手4社の決算発表があって、それぞれ強みの業務が違うので一概にはいえないのですが、概ね金利上昇による増収ながら減益だそうです。

米国の住宅ローンの金利は、少し前に7%を超えたとか見かけました。

それに対して、米国の銀行の預金金利はわかりませんが、日本の大手銀行のドル建て外貨普通預金の金利は0.01%、一部ネット銀行で1.5%程度。

預金金利とローン金利がこれだけ差があれば、利益も増えるのでしょうけど…僕なら利回り3~4%の米国債にお金移すなぁ。

円高に向かいつつある今さら、ドルにお金を移そうとは思いませんけど。

日本でも国債金利と住宅ローン金利は上がっていますけど、銀行預金の金利は上がっていなさそうです。

個人向け国債は1年間は解約できないのですが、メガバンクの定期預金よりは個人向け国債のほうが利回りが高そうです。

減らしたくない資金の待機場所として、銀行預金だけでなくて個人向け国債も検討の余地はあるのかなーと思うのでした。

SBI証券とかは個人向け国債のキャッシュバックキャンペーンもやってるんですよ。

2023年1月2週目、米国経済とか株価の振り返り

画像はGoogle検索結果のスクリーンショットです

前週の米国株は、NFP雇用統計で賃金の伸び率低下とかがあって、インフレ懸念後退から週末に株高になっていました。

1月9日 NASDAQは上昇したがダウは下落

1月9日の米国株は、前週の上昇の勢い継続といった感じで、高値で始まりました。

午前中は上昇が続いたのですが、午後には下落に向かって、NYダウの終値は前日比でマイナスになりましたが、NASDAQ100はプラスで終えています。

S&P500指数は微減でした。

急騰したら売りたくなるのでしょうか。

FRBのパウエル議長がイベントで発言をするそうで、利上げ関連の話に警戒もあったのでしょう。

10日 パウエル無風で株価再上昇

警戒されていたパウエルさんの発言は、特にインパクトのあるものではなかったようです。

しかし前日に抑制されたエネルギーが解放されてる、とまではいかず、消費者物価指数・CPIの発表を控えて警戒継続なのか、さほど大きな株価上昇には至りませんでした。

中国が形的には活動再開したということで原油や金属など資源価格が高騰してきて、関連企業の株価が上昇しています。

11日 CPI発表前だけど、下がってるやろたぶん

消費者物価指数・CPIの発表を12日に控えていたのですが、もう我慢できないのか株価が続伸しました。

CPIの伸び率は低下することが見込まれ、少し上昇していた米国長期債の利回りも下がってきました。

特にハイテク株が買われたようでNASDAQは4日連騰になりました。

12日 CPIは予想通り、でも失業者数が…?

12日発表の消費者物価指数・CPIは概ね予想通りで、物価の上昇率は下がっていました。

しかし同日発表された失業保険の申請件数は増えると思われていたものが減っていて、物価の先行きに少し不安も出てきたのか、開場直後の株価は乱高下しました。

この日はひとまずインフレは鈍化している、と思うことにしたのか、米国株価は上昇して終えています。

13日 ここまで騰がったら、一旦反発か…?

NASDAQは5日連騰、NYダウやS&P500指数は微減を挟んだものの上昇が続いている…。

16日は米国はお休みなので、連休前にこのへんで一旦手仕舞い、反発下げが来るだろう。

そう思った人が多かったのか、13日の米国株は下落して始まりました。

僕は前日にもう少し上昇していたら、NASDAQ100ダブルインバースETFを仕込もうと思っていました。

僕の考える仕込みラインには届いていなかったのです。

冒頭にも書きましたが、米国企業の10-12月の決算発表が始まりました。

金融大手の決算は貸倒引当金を大きく積んでいて、景気後退感を思わせるものだったこともあり株価は下落して始まりました。

しかしミシガン大学消費者信頼感指数というのが予想以上に高い数値だったこともあり、朝の安値からその後は上昇し、3指数いずれも前日比プラスで終えています。

週間でも続騰になりました。

1月2週目 投信積み立て残高

| ファンド名 | 投資総額 | 時価総額 | 損益(金額) | 損益(%) |

| eMAXIS Slim 米国株式(S&P500) | 501,000 | 528,792 | 27,792 | 5.55% |

| eMAXIS Slim 先進国株式インデックス | 250,000 | 264,170 | 14,170 | 5.67% |

| eMAXIS Slim 先進国債券インデックス | 5,000 | 4,982 | -18 | -0.36% |

| 楽天・全米株式 インデックス・ファンド | 113,322 | 117,306 | 3,984 | 3.52% |

| 合計 | 869,322 | 915,250 | 45,928 | 5.28% |

| 前週 | 869,322 | 904,094 | 34,772 | 4.00% |

| 前週との差額 | 0 | 11,156 | 11,156 | 1.28% |

積み立ては2021年1月に開始

S&P500指数は続騰で4000ポイントに接近

画像は三菱UFJ国際投信社Webサイトのスクリーンショットです

https://emaxis.jp/fund/253266.html

S&P500指数は続騰しました。

前週末からは104ポイント、2.67%の上昇になりました。

13日に一時は4000ポイント台に乗せたのですが、終値までは維持できず、週末の終値は3999.09ポイントでした。

週末に円高が進んで米国株式(S&P500)の基準価額は微増に留まる

| 1月1週末 | ¥17,987 |

| 1月2週末 | ¥18,192 |

| 差額 | ↑¥205 |

eMAXIS Slim 米国株式(S&P500)の基準価額は前週末から205円上昇して、18,192円になりました。

1%を超える上昇にはなったものの、米国株価の上昇に比べると物足りないですね。

週前半は米国株高で基準価額も上昇していたのですが、週末には日銀の利上げ検討の一部報道があって、為替が急速に円高になりました。

週末時点での基準価額は株高の勢いもあって前週から上昇ということになりましたが、その後も円高が進んでいるのと、実際に金利が引き上げられると更に円高が進む可能性もあります。

年末の黒田砲に続いてまたしても大きく基準価額が下がるかもしれません。

含み益は1万円と少し増加

株高ということで株式ファンドの基準価額は上昇しました。

しかし円高なので債券ファンドは下がりました。

僕の楽天証券の投信積立の含み益は、前週から11,156円増えて、45,928円になりました。

でも2発目の黒田砲が放たれると、全て消し飛びそうです。

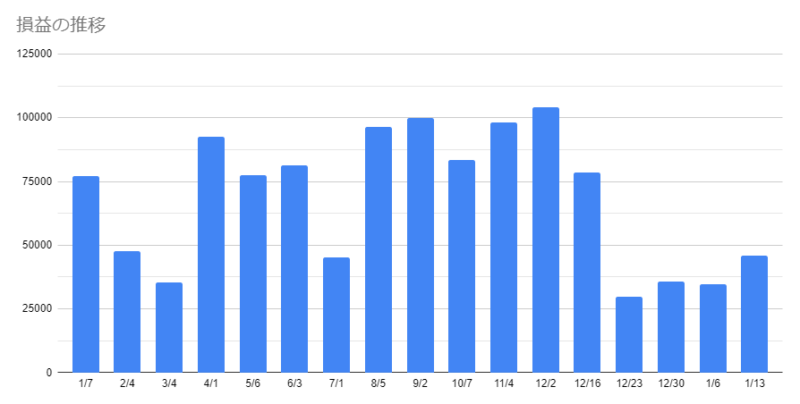

1月2週目 損益の推移

投信損益は少し増えました。

でも何度も言いますが、年末のアレが無ければ…と思ってしまいます。

1月2週目 SBI証券の投信損益も微増

SBI証券の投信損益は551,298円でした。

先週から2万円近く増えました。

僕がSBI証券で投信を買っていたのは2020年なので、今より株価も低くて為替も円高でした。

だからまだ含み益がありますが…。

1月2週目 まとめ

1月3週目の米国企業の決算発表で注目なのは、ネットフリックスでしょうか。

ネットフリックスは1年前…やらかしてますからねぇ。

2022年の後半には盛り返していますが、今回はどうなるやら。

僕は個別株で保有しているわけではないのですけど。

それよりも影響が大きいのは、日銀のほうでしょう。

為替は米国株だけでなくて、日本企業の業績にも大きく影響しますから。

次回の運用状況はこちら。

前回の運用状況はこちらのページになっております。

前回以前の運用状況はこちら→投信積立過去ログ

個別のファンドについては、こちらのページで解説しています。→ファンド解説のページ

※これはあくまでも、やすふじ個人の投資状況であり、特定の商品や投資活動を推奨するものではありません。

コメント