2023年1月1週目、3日~6日の投信積立の記録と、米国株と経済の話とかです。

新しいNISAの話題もありましたけど、2023年はまだ昨年までと同じ制度のNISAです。

いわゆる一般NISAと、つみたてNISAの選択制です。

この2種類のNISAは、1年ごとに変更することができます。

2022年は米国株は大きく下落しました。

しかし2023年には株価は底打ちして、2024年以降には大きく上昇していくことが期待されます。

期待通りになるかは別として。

2024年以降は新NISAに移行すると思われるので、現行のNISAは2023年が最後になりそうです。

で、その現行NISAの最後の1年をどちらのNISAにするか、少し迷っていました。

つみたてNISAは20年の非課税期間がありますが、40万円と1年間の非課税枠は少額です。

一般NISAは120万円の非課税枠がありますが、非課税期間は5年です。

今が株安で近く上昇することが見込まれるのであれば、非課税期間が短くても一般NISAで多くの米国株を保有したほうが、短期間でも大きな利益が得られるのでは?

と思うわけです。

そしてもう一つ迷うのが、証券会社の選択です。

NISA口座は1人に1つの口座しか開けませんが、1年ごとに金融機関を変更することができます。

僕は楽天証券でつみたてNISAを利用していましたが、2022年には各社のポイント還元に大きな変化がありました。

主要ネット証券各社がクレジットカード決済を採用してポイント還元を拡充する一方で、楽天証券はカード決済のポイント還元を縮小させました。

また、投信保有額に対するポイント還元も実質的に廃止して、これまでポイント還元率の高さで優位に立っていた楽天証券は、一転して他社の後塵を拝することになりました。

投資信託は金融機関によって購入時手数料が違うのですが、一律0円になっている主要ネット証券各社では差がありません。

同じ銘柄なら、利用する金融機関でリターンの差もありません。

差が生じるのはポイントの還元率です。

となると高い還元率の証券会社に移るのも選択肢として出てくるのですが…面倒なんですよね。

NISA口座の停止を申請して書類を取り寄せて、新しく口座を開くところに書類を送って。

過去のNISA口座の中身は別の機関に移せないから、複数の口座を管理しなくちゃいけなくて。

証券会社によって使えるクレジットカードも限られているから、それも新しく作らなきゃいけない。

それに、楽天証券が還元率を下げた理由は、赤字だからです。

低コストファンドに高いポイント還元をしていると、売るほど赤字なのです。

後発で高い還元をしている証券会社だって、いつまでも赤字で売り続けるとは思えません。

先行投資で客を集めた後は、赤字を回収する時がきます。

後になって口座を変えようとしたら手数料が必要になった、とかにならないとも限りません。

ちょっと長くなってきたので、そろそろオチをつけようと思いますが…

僕の給与収入だと、クレジットカードの審査が通るか微妙なのよ。

2023年1月1週目、米国経済とか株価の振り返り

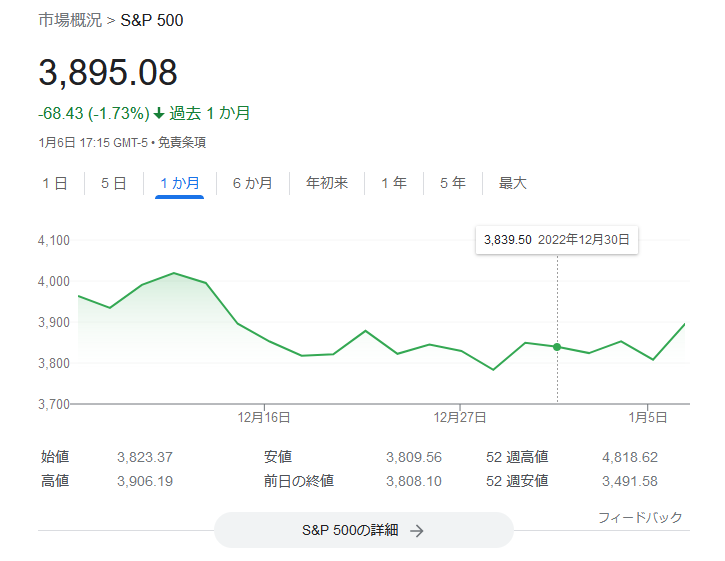

画像はGoogle検索結果のスクリーンショットです

前週の米国株は反発して年末株高かと思わせて失速していました。

とはいえ引け前に急上昇していて、年始に期待を抱かせるものでもありました。

1月3日 年明けは高く始まり、また失速

1月3日、米国株は少し高く始まりました。

年末ラストの上昇の勢いを継続か、とも思わせましたが、すぐに失速しました。

欧州ではドイツなどでCPI・物価指数が予想以上の伸び率低下になっていて、インフレのピークアウト期待から株高になっていました。

また、年末に再上昇していた米国債10年の利回りとかも下がっていました。

こういった要素もあって、米国株も高く始まった感じなのですが…市場が開いたらすぐに急降下でした。

中国でのiPhone製造工場が混乱している様子のアップル社と、納車台数が予想を下回ったテスラ社が大幅下落になっています。

4日 FOMC議事要旨は利上げペースを緩める方向に

4日には12月のFOMCの議事要旨が公開されました。

インフレ抑制のために利上げは続ける、でも経済に配慮して利上げペースは緩める、そんな感じの方向性だったようです。

直近での大幅な利上げ懸念は薄れたものの、高金利が長く続くことはマイナス要因。

議事要旨の公開直後に多少株価は下がったようですが、まあ織り込み済みといった感じでもあり、1日の株価変動としては上昇になりました。

5日 ADP雇用者数が予想を大きく上回る

5日にはADP雇用者数が発表されたのですが、予想以上の大幅増加でした。

また、失業保険の申請者数・受給者数が減っていて、米国経済の力強さを見せた半面、インフレ懸念が増しました。

米国株価は下落しました。

6日 NFPも雇用者数が予想越え、でも平均時給の伸びが下がった

6日はADPよりも注目度が高い、NFPの雇用統計が発表です。

ADPに続いてNFPでも、雇用者数は予想を上回りました。

失業率も下がりました。

米国の雇用は依然として堅調でした。

でも平均時給の伸び率は予想よりも下がっていました。

賃金の高い上昇が企業のコスト増加に繋がり、物価高へと続いていました。

しかし平均時給の伸び率が下がったことは好感されたようです。

ISM非製造業景気指数の発表もあったのですが、こちらは大きく下がっていました。

景気後退へと向かっていることを示しているのですが、先日のFOMC議事要旨で景気に配慮する旨もあったので、利上げペースの鈍化に繋がるとの見方が強かったのでしょう。

株価は大きく上昇しました。

年末の12月は株価下落が続いた感じの米国株でしたが、年明け1週目は株価上昇で週末を迎えることになりました。

1月1週目 投信積み立て残高

| ファンド名 | 投資総額 | 時価総額 | 損益(金額) | 損益(%) |

| eMAXIS Slim 米国株式(S&P500) | 501,000 | 522,834 | 21,834 | 4.36% |

| eMAXIS Slim 先進国株式インデックス | 250,000 | 260,617 | 10,617 | 4.25% |

| eMAXIS Slim 先進国債券インデックス | 5,000 | 4,999 | -1 | -0.02% |

| 楽天・全米株式 インデックス・ファンド | 113,322 | 115,644 | 2,322 | 2.05% |

| 合計 | 869,322 | 904,094 | 34,772 | 4.00% |

| 前週 | 835,989 | 871,562 | 35,573 | 4.26% |

| 前週との差額 | 33,333 | 32,532 | -801 | -0.26% |

積み立ては2021年1月に開始

2023年1月の定期買い付けも前月と同じ

| ファンド名 | 投資総額 |

| eMAXIS Slim 米国株式(S&P500) | 20,000 |

| eMAXIS Slim 先進国株式インデックス | 10,000 |

| 楽天・全米株式インデックス・ファンド | 3,333 |

月初なので定期買い付けがありました。

多少迷いましたが、楽天証券でつみたてNISAを続行です。

買い付けファンドも前月と同じです。

S&P500指数は週末に急上昇

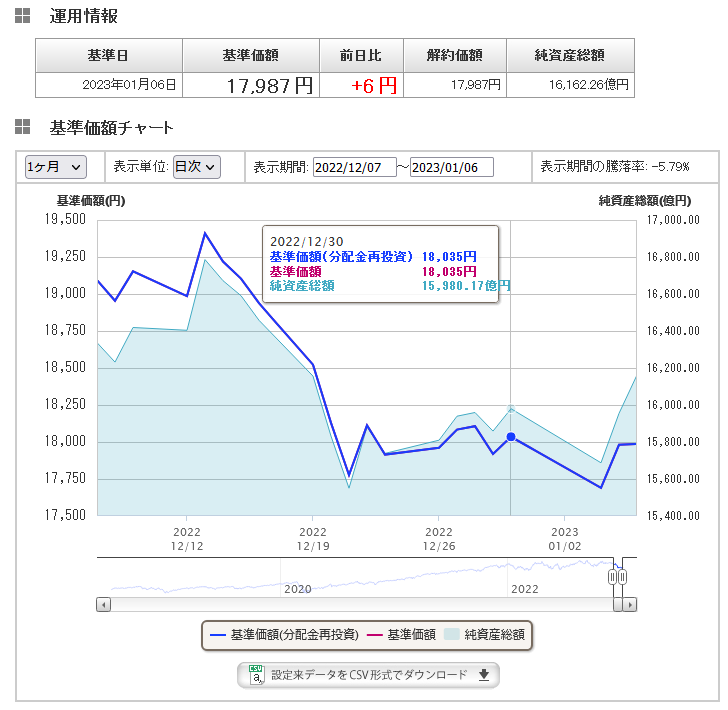

画像は三菱UFJ国際投信社Webサイトのスクリーンショットです

https://emaxis.jp/fund/253266.html

S&P500指数は下落する場面もありましたが、週末には上昇しました。

途中3900台に乗ったりもしましたが維持はできず、週末の終値は3,895.08ポイントでした。

週間では55.58ポイント、1.4%の上昇になりました。

eMAXIS Slim 米国株式(S&P500)の基準価額は微減

| 12月5週末 | ¥18,035 |

| 1月1週末 | ¥17,987 |

| 差額 | ↓¥48 |

eMAXIS Slim 米国株式(S&P500)の基準価額は週間で48円の微減になりました。

しかし18000円台から17000円台に下がっているので、見た目のインパクトはちょっと大きく下落したように見えますね。

年末年始に為替が一時は129円台まで円高になっていた影響で、年明けの基準価額は大きく下がっていました。

しかし週後半には円安になったので、円高で減っていた基準価額も戻りました。

米国株式ファンドの基準価額は木曜日の終値を参照しているので、週末の株高は反映されていません。

株高になったので週明けの上昇に期待したいところなのですが、為替が週後半の円安から週末にはまた円高に動いたので、あまり期待できないかもしれないです。

買い増しで保有総額は増加、含み益は微減

買い増しで保有総額は増えました。

米国株は微減になりましたが、欧州ではCPIの伸び鈍化の影響か株高が続いていたようです。

とはいえ先進国株ファンドは米国株の比率が多いこともあり、基準価額は微増に留まっています。

僕は米国株式ファンドのほうが保有額が多いので、含み益の総額は801円の微減になりました。

含み益もかなり減っているので、801円でも2%を超える減少で、比率では大幅減なのですけど。

2023年1月・楽天ポイントを加算した損益

| 今月の獲得ポイント | 166 |

| 楽天カード(投信積み立て)累計 | 8,500 |

| ハッピープログラム(投信残高)累計 | 141 |

| 獲得楽天ポイント合計 | 8,641 |

| 実質損益(金額) | 43,413 |

| 実質損益(%) | 4.99% |

楽天キャッシュ利用のポイント増額キャンペーンは12月で終わりなので、今月の獲得ポイントは半分の166ポイントに減りました。

キャンペーンのポイントは遅れてくるので、まだ受け取りは終わっていないと思いますけど。

制度は終わったので計上も終わりです。

でもまだ楽天市場での買い物でポイント増額がありますからね。

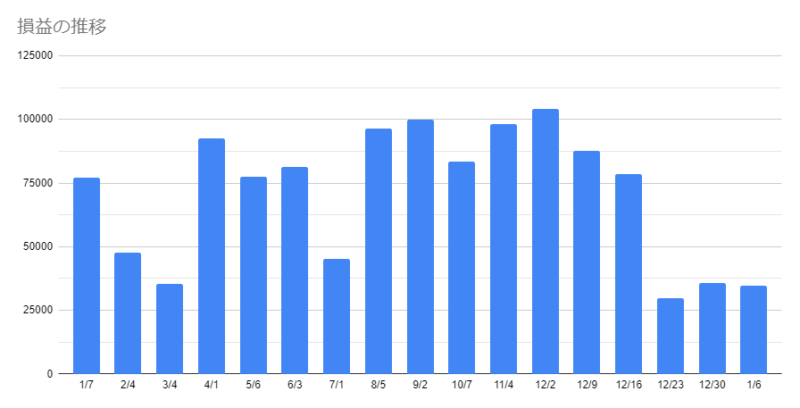

1月1週目 損益の推移

含み益の合計は前週から少し減りました。

保有総額は1年前から大きく増えているのですが、含み益は1年前の半分もないのですね…。

後で増えれば良いけど。

1月1週目 SBI証券の投信損益も微減

SBI証券の投信損益は532,928円でした。

先週から1万円と少し減りました。

楽天証券でつみたてを始める以前からの保有なので、株安だと言われているなかでも、まだ30%以上の含み益があります。

1月1週目 まとめ

年初の1回目の買い付けが終わったので、僕の2023年のつみたてNISA口座はもう変更できなくなりました。

楽天証券を続行で確定です。

2022年は米国株も下落しましたが、金利上昇による株安は、為替の円安で相殺されていた感じでした。

でも年末の日銀の利上げによる円高は、海外株式・債券ファンドに限らず、日本国内の株価・債券に大きな影響を与えました。

欧米は金利上昇で株安になりましたが、日本だって金利が上昇すれば株安になるのです。

それだけでなく、海外投資も円高で評価額が下がるのです。

これから投資をしていくうえで気を付けなくてはいけないリスクは、日銀の利上げということになりそうですね。

日本国債の利上げで住宅ローンの金利は上がったけど、銀行預金の金利は上がらないんですかね?

次回の運用状況はこちら。

前回の運用状況はこちらのページになっております。

前回以前の運用状況はこちら→投信積立過去ログ

個別のファンドについては、こちらのページで解説しています。→ファンド解説のページ

※これはあくまでも、やすふじ個人の投資状況であり、特定の商品や投資活動を推奨するものではありません。

コメント