今回は投資信託の「eMAXIS Slim米国株式(S&P500)」についてです。

アップルやマイクロソフト、グーグルにアマゾン。

世界的な大企業の多くは米国にあります。

投資をするなら、そんな米国の大企業に投資をしたい。

そう思う人も多いのでしょう。

そんな米国の大企業を集めた株式指数・S&P500指数。

S&P500指数に投資できるのが、「eMAXIS Slim米国株式(S&P500)」です。

このファンドに投資している人は多いようですが、僕もこの投資信託を投資の主軸にしています。

理由を簡単に説明すると、こんな感じです。

- 米国を代表する約500社の大企業に投資ができる。

- 同じ指数に連動する投資信託の中でも信託報酬率が低く、高い利回りが期待できる。

- 長期投資なら、同じS&P500指数に連動するETFよりも、高いリターンが期待できる。

- つみたてNISA口座で保有できるので、少しずつでも長期間非課税で投資できる。

このページでは、

- eMAXIS Slim米国株式(S&P500)とはどんなファンドなのか?

- 米国市場のETFも人気だけど、なぜ投資信託を選ぶのか?

- S&P500指数に連動する投資信託が多数あるなかで、なぜこのファンドを選ぶのか?

などについて、解説したいと思います。

※あくまでも、やすふじ個人の感想です。「こういう考え方もあるんだな」程度に留めて、目論見書や運用報告書などをよく読んで投資判断をしましょう。

目論見書は三菱UFJ国際投信社のウェブサイトなどで確認できます。

三菱UFJ国際投信社のウェブサイトはこちら(新しいタブで開きます)→https://emaxis.jp/fund/253266.html

どんな投資信託なのか?

三菱UFJ国際投信株式会社が運用している、米国のS&P500指数に連動することを目指す投資信託です。

S&P500指数とは?

S&P500指数というのは、S&P ダウ・ジョーンズ・インデックスが算出しているアメリカの代表的な株価指数です。時価総額をベースにしています。

米国を代表する約500社の株価指数

簡単にいえば、米国を代表する約500社に投資するやつです。

時価総額が大きいだけでなく、連続で黒字を維持しているなどの条件もあります。

代表的な指数なだけあって、同じ指数に連動するファンドが多数あります。

競合するファンドが多いので、競争が激しいのか、信託報酬や手数料等が低いファンドも多くあります。

投資の神様と呼ばれている人も

「何に投資したら良いのかわからないなら、とりあえずS&P500に投資しとけば良いよ」

的なことを言ったとか。

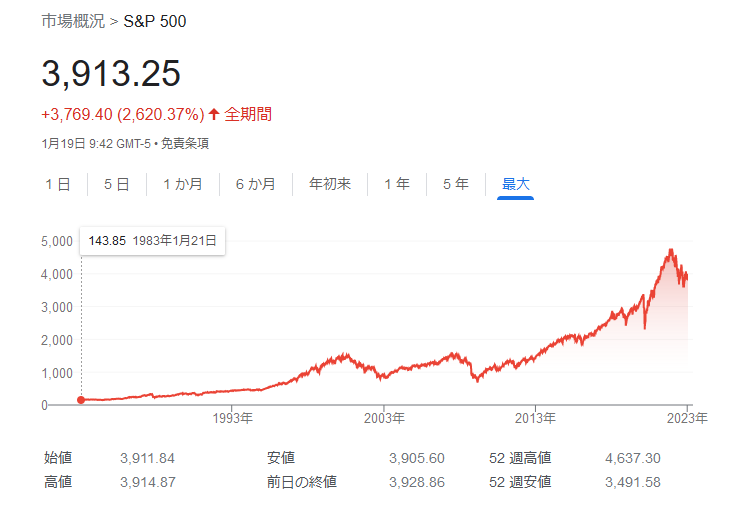

S&P500指数は長期では高値を更新し続けている

S&P500指数はときには大きく下がることもあるが、長期的には上昇している

画像はgoogle検索結果のスクリーンショットです

なぜS&P500指数が選ばれるのか。

それは、過去に何度も暴落はあったものの、下げたままにならず、高値を更新し続けているからかもしれません。

多少株価が下がっても、いずれ持ち直して、高値になる。

そう思えるから、投資し続けられるのではないでしょうか。

時には大きく下がることもある

2020年にコロナ禍で大きく下落した後、2021年末までにS&P500指数は特に大きな上昇をしました。

しかしその反動なのか、2022年には株価は大きく下落しました。

2008年のリーマンショックでも大きく下落していますし、必ずしも株価が上昇を続けるわけではありません。

小型株も含めた全米株式ファンドも検討の余地あり

S&P500指数は米国を代表する大企業500社なのですが、米国には他にもたくさんの上場企業があります。

その中には小さな企業から数年で数十倍の成長をする企業もあるかもしれません。

「楽天・全米株式」や「SBI・V・全米株式」など、全米株式ファンドまたはETFのVTIも、『米国への投資』という点では検討しても良いかと思います。

信託報酬は年0.0968%

『eMAXIS Slim米国株式(S&P500)』の信託報酬は年0.0968%です。

これは後述しているのですが、同じS&P500指数に連動する投資信託が多数あるなかでも、最低ではないようですが、低い数値になっています。

分配金は出さない

『eMAXIS Slim米国株式(S&P500)』は分配金を出しません。

分配金を受け取りたいのであれば、投資信託よりもETFを購入したほうが良いかと思います。

ファンドが受け取った配当金は株式に再投資する

『eMAXIS Slim米国株式(S&P500)』は米国株式に投資するので、ファンドは配当金を得ています。

ETFとかはその配当金を出資者に分配しますが、『eMAXIS Slim米国株式(S&P500)』は配当金を米国株に再投資しています。

配当金再投資で複利の効果、利益が利益を生んでいく

分配金を出さずに再投資することで、ファンドが保有する株式の数が増えます。

保有する株式が増えると、株価が上昇したときの利益が増えます。

また、株の保有数が増えることで、将来受け取る配当金も増えます。

配当金の再投資を繰り返して、利益が新たな利益を生んでいく。

それが複利の効果です。

為替ヘッジは行わない

原則として、為替ヘッジは行いません。

米国の株式に投資しているので、米ドル円の為替に変動があれば、ファンドの基準価額も変動します。

概ね、為替が円高・ドル安になると基準価額が少なくなって、円安・ドル高になると基準価額が高くなります。

このファンドを選ぶ理由は?

S&P500指数は米国で代表的な指数なだけあって、同じ指数に連動する投資信託は各社が設定していて、いくつものファンドがあります。

その中でどのファンドを選ぶか、というときに目安の1つになるのが信託報酬ですね。

信託報酬率が低い、というのが、僕がこのファンドを選ぶ理由になります。

投資対象が同じなら、信託報酬で差が出やすい

信託報酬というのは、証券会社等の投資家から資金を集める会社と、集まった資金で株式の売買等の運用を行う会社などが、報酬として徴収するものです。

信託報酬は運用会社が抜き取る手数料

集めた資金、信託財産の中から、あらかじめ決まった割合で抜き取っていくもので、出資者が意識して支払うことはありません。基準価額がほんの少し減るだけです。

株価や為替の変動で基準価額も変わっていくので、信託報酬で減っていることも気づかないと思います。

数十日で1円程度です。

信託報酬とは別に経費も徴収する

信託報酬とは別に、ファンドを運用する際にかかった費用は経費として徴収しています。

これは後述しているので、少し下を見ていただければ。

ファンドによっては売買手数料などを取るものもある

信託報酬と経費とは別に、購入時や売却時に手数料を徴収するファンドもあるので、購入前に確認しておいたほうが良いところです。

買付時手数料とか売却時信託財産留保額とかです。

インデックスファンドはリターンの差が出にくい

アクティブファンドの場合は運用する人の手腕によってリターンに差が出るものですが、インデックスファンドは同じ投資対象を同じ割合で、半ば機械的に売買します。

S&P500指数など同じインデックスのファンドの場合、リターンに殆ど差が出ません。

信託報酬の抜き取りが少ないファンドが有利

なので、信託報酬として抜き取る金額が少ないファンドが、高いリターンになりやすいです。

ファンドによってはETFを組み入れていたりするようですが。

運用方法の違いによって多少のリターン差は出るのですが、同じ指数に連動するから差が小さい。

だから僕は信託報酬が低いファンドを選ぶのです。

S&P500指数に連動するファンドの例

| ファンド名 | 信託報酬 | 運用会社 |

| eMAXIS Slim米国株式(S&P500) | 0.0968% | 三菱UFJ国際投信 |

| SBI・V・S&P500インデックス・ファンド | 0.0938% | SBIアセットマネジメント |

| iシェアーズ 米国株式(S&P500)インデックス | 0.0938% | ブラックロック・ジャパン |

| SMBC・DCインデックスファンド(S&P500) | 0.0968% | 三井住友DSアセットマネジメント |

| My SMT S&P500インデックス(ノーロード) | 0.0968% | 三井住友トラスト・アセットマネジメント |

| iFree S&P500インデックス | 0.2475% | 大和アセットマネジメント |

| Smart-i S&P500インデックス | 0.2420% | りそなアセットマネジメント |

| NZAM・ベータ S&P500 | 0.2640% | 農林中金全共連アセットマネジメント |

他にもまだ幾つかのファンドがあるのですが、ファンドの資産残高は信託報酬が低い上の2件が桁違いに多いです。

金融機関によっては取り扱っている投資信託の運用会社が限られていたりするので、会社の柵とかがある人は選べる中から選択するしかないですね。

信託報酬だけじゃなく、経費も引かれるよ

信託財産から引かれているのは信託報酬だけではなく、株式の売買手数料とか費用なども引かれています。

信託報酬は証券会社のファンド一覧にも表示されていることが多いのですが、経費は運用報告書などを読まないとわからないと思います。

それを手っ取り早く知りたいんだよ!

と思いますよね。

上で挙げたファンドの経費を調べました。

信託報酬を含めた合計の経費率は、このようになりました。

| ファンド名 | 経費合計 | 信託報酬 | 売買委託 手数料 | 有価証券 取引税 | その他 費用 | 報告書 発行日 |

| eMAXIS Slim 米国株式(S&P500) | 0.124% | 0.0980% | 0.007% | 0.000% | 0.019% | 2021.04.26 |

| SBI・V・S&P500 インデックス・ファンド | 0.080% +0.03% | 0.0620% | – | – | 0.018% | 2020.09.14 |

| iFreeS&P500 インデックス | 0.278% | 0.2460% | 0.011% | 0.001% | 0.020% | 2020.11.02 |

| Smart-i S&P500 インデックス | 0.912% | 0.220% | 0.282% | 0.001% | 0.409% | 2021.6.25 |

| NZAM・ベータ S&P500 | 0.368% | 0.2190% | 0.012% | 0.000% | 0.137% | 2021.02.04 |

信託報酬+経費の合計では「SBI・V・S&P500インデックス」に軍配

「SBI・V・S&P500インデックス・ファンド」の場合は「VOO」の経費率「0.03%」が加算されるため、「0.11%(1年未満のため参考値)」になります。

それでも、ただ米国でETFを買うだけなこともあって、経費は少ないですね。

購入できる金融機関が少なくて、つみたてNISA口座を開いた金融機関で買えなかった、ということがあるので残念です。

なぜ投資信託なの? ETFじゃ駄目なの?

一般的には投資信託よりもETFのほうが信託報酬が低く設定されています。

ですが、僕はS&P500への投資はETFではなく、投資信託を選んでいます。

つみたてNisaで購入できる

ETFではなくて投資信託を選ぶ理由は、つみたてNisaで購入できるのは、主に投資信託になっているからです。

まとまった投資資金を用意できるのであれば通常のNisaを選んでも良いのですが、非課税で投資できる総額はつみたてNisaのほうが大きくなります。(通常のNisaは120万円×5年で600万円、つみたてNisaは40万円×20年で800万円。)

ですが、通常のNisa口座であっても、長期投資でS&P500に投資するのであれば、東証や米国市場で購入できるETFよりも、投資信託のほうが良いと思います。

Nisa口座でも米国の税金は非課税にならない

理由の1つは税金ですね。

Nisa口座でも米国の税金分は非課税になりません。

NISA口座でも分配金の10%に課税される

ETFのほうが信託報酬が少ないものが多いのですが、ETFの分配金が仮に1%とすると、米国の課税で0.1%とられます。

「eMAXIS Slim米国株式(S&P500)」の信託報酬よりも高額になっていますよね。

貸株ができれば0.1%分の金利を得られるのですが、Nisa口座では貸株ができません。

分配金を再投資すると、NISAの非課税枠が減る

もう1つは、分配金再投資をすると、Nisaの非課税枠を2重に使うことになるからです。

Nisaの非課税枠は購入時に消費されます。

分配金でETFを再購入すると、非課税枠が2度消費されることになります。非課税枠が残っていなければ、Nisaの恩恵が受けられなくなります。

分配金を出さない投資信託であれば、Nisaの非課税枠を余分に消費しません。

ETFの分配金の例

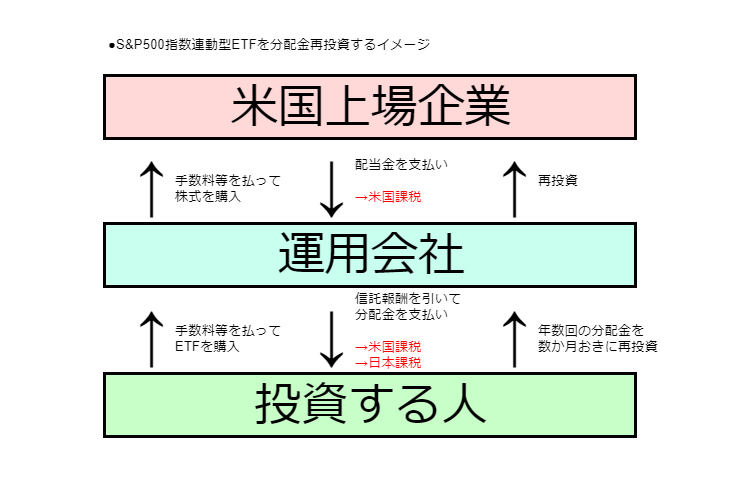

ETFを図にするとこんな感じでしょうかね。

NISA口座なら日本の税金は非課税になりますが、米国の税金は非課税になりません。

分配金を再投資すると新規購入になるので、NISA枠を余分に消費することになります。

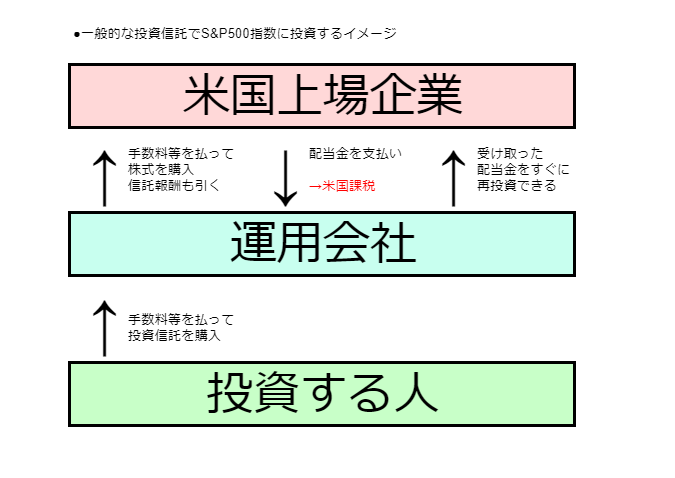

分配金なしの投資信託の例

分配金を出さない投資信託の場合は、購入した後は売却するまで、運用会社が配当金を再投資してくれます。

追加購入をしなくても配当金を再投資してくれるので、NISAの投資枠を追加で消費しなくて済みます。

分配金の税金もありません。

ETFを利用する「SBI・V・S&P500インデックス・ファンド」や「iシェアーズ 米国株式(S&P500)インデックス」などは、間に『ETFの運用会社』も入るのでまたちょっと違います。

ETFを利用する投資信託の場合は、ETFの分配金への課税があります。

ETFと投資信託の比較は別のページS&P500指数連動型ETFの解説ページにも書いています。

そちらを見ていただければわかりやすいかもしれません。

まとめ

- 米国のS&P500指数に投資しておけば、長期的に高いリターンが期待できる。

- つみたてNISAで長期間保有すれば、非課税で分配金再投資を行い、高いリターンが期待できる。

- 購入時に手数料がかからず、信託報酬率も低い。

- 主要なネット証券会社で取り扱っている。

以上が、僕が「eMAXIS Slim米国株式(S&P500)」に投資する理由になります。

信託報酬が最安値のファンドではない理由は、僕が投信を積み立てている楽天証券では、あのファンドを扱っていない、というのもあるのですが、レバレッジ型を除けば、S&P500指数連動型のファンドでは「eMAXIS Slim米国株式(S&P500)」が直近1年のリターンが一番良かったからです。

少しでもリターンの良いものを選びたいですからね。

今後リターンが逆転する可能性も無くはないでしょうが、楽天証券のポイント還元率を考慮した結果、僕は「eMAXIS Slim米国株式(S&P500)」に投資することを選びました。

もっとも、その楽天証券のポイントが無くなってしまうのですが…。

やすふじの投資信託の運用状況は、こちらの投信積立運用状況ページで見ることができますので、興味がありましたら是非ご覧ください。

他の投資信託の解説ページ一覧はこちら→ファンド解説のページ

※あくまでも個人の感想です。特定の商品等への投資を推奨するものではありません。

コメント