今回は投資信託の「SBI・V・S&P500インデックス・ファンド」について分析してみましょう。

米国株式インデックスファンドの中でも、低い信託報酬ということで人気のファンドです。

僕は今は楽天証券で積み立てているので、残念ながらこのファンドは購入できないのですが、以前はSBI証券でこのファンドも積み立てていました。まだ結構な残高が残っています。

NISA口座で購入しているので、非課税期間が終わるまでは保有し続けたいところです。

- 長期的に高いリターンを残しているS&P500インデックスに投資できる

- 信託報酬はS&P500インデックス・ファンドの中でも最低水準(2021.7.25やすふじ調べ・ETF等は除く)

- でも年間利回りを見ると残念な結果に…

- なんで?

というわけで、僕も投資しているファンドなので、疑問があるなら調べてみましょう。

このページでは、

- 「SBI・V・S&P500インデックス・ファンド」とはどんなファンドなのか?

- なぜ他のファンドよりも低いリターンになったのか?

について解説していきます。

※あくまでも、やすふじ個人の感想です。「こういう考え方もあるんだな」程度に留めて、目論見書や運用報告書などをよく読んで投資判断をしましょう。

目論見書や運用報告書はSBIアセットマネジメント社のWebサイトなどで観覧できます。

SBIアセットマネジメントのWebサイトは

こちら→http://www.sbiam.co.jp/fund/report/sa_2019092601.html

SBI証券の特集ページ→https://go.sbisec.co.jp/lp/lp_sbi_v_series.html

※SBIアセットマネジメント社のWebサイトがHTTPSではなく暗号化されていないので、SBI証券の特集ページへのリンクに変更しました。

どんなファンド?

米国株式の代表的な指数の「S&P500指数」に連動することを目指す投資信託です。

S&P500指数って何?

「Standard & Poor’s 500種指数」を略して「S&P500」と呼ばれています。

S&P ダウ・ジョーンズ・インデックスが算出している、米国の代表的な株価指数です。

米国の代表的な約500社を集めた株式指数

米国の上場している企業から、代表的な約500社を選出して、その銘柄から算出した時価総額加重平均型株価指数です。

業績とかで偶に入れ替わりますが、米国を代表する大企業500社の株価指数ですね。

「米国の株式市場に上場している企業」ではなく「米国の企業」が選ばれており、米国で上場していても「米国の企業」でない場合は選出されません。

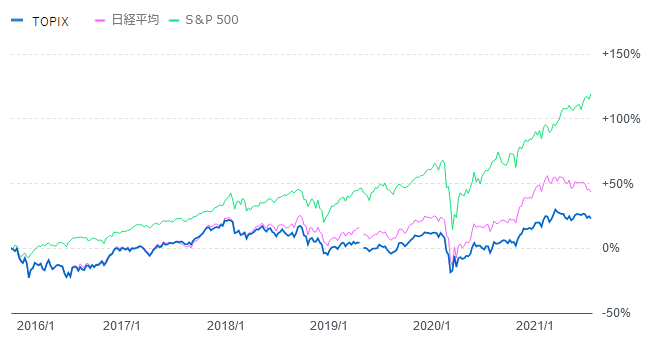

日経平均などより高いパフォーマンスになることもある

画像はYAHOO!Japanファイナンス https://finance.yahoo.co.jp/ のスクリーンショットです

上の画像はS&P500、日経平均、TOPIXの2016年~2021年7月の比較チャートなのですが、日本国内株式と比べると、S&P500指数が高いパフォーマンスを残していることが見られると思います。

はっきりと差がでる期間を探るのに少々手間取りました。

多少期間をずらすと、ここまでの差はでないので注意してください。

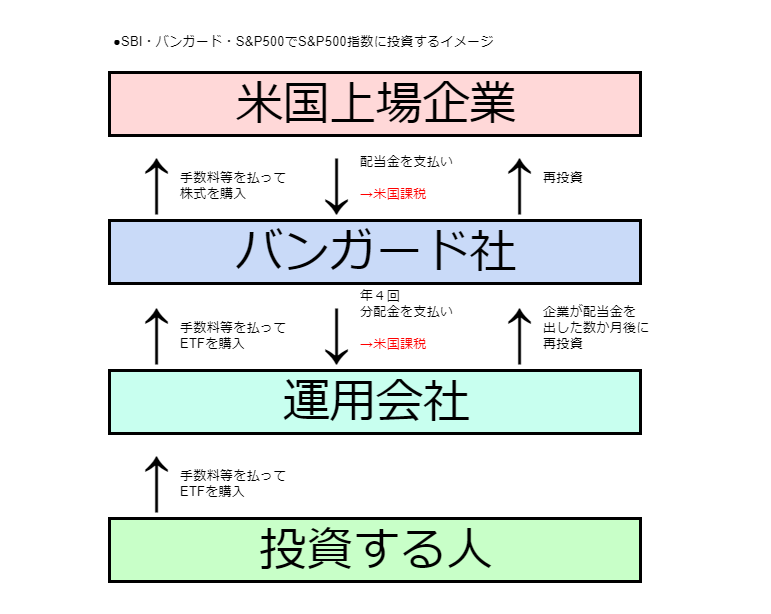

米国バンガード社のETF「VOO」に投資している

一般的な投資信託は米国市場で株式等を売買するものが多いのですが、このファンドはバンガード社の「バンガードⓇ・S&P500 ETF」(通称VOO)に投資をすることで、費用を削減して信託報酬を低く抑えているファンドです。

このファンドは以前は「SBI・バンガード・S&P500インデックス・ファンド」と呼ばれていましたが、バンガード社の日本撤退に伴い、名称が変わりました。

「VOO」とはどんなETFか?

以前はバンガード社のWebサイトにVOOの日本語ページがあったのですけど、日本撤退で見つからなくなってしまいました。

VOOはS&P500指数に投資する米国ETF

VOOは米国のバンガード社が運用するETFで、S&P500指数に投資をする代表的なETFです。

上場しているETFなので時価があって価格が変動しますが、1口が400ドル程度です。

日本円だと4~5万円なので、高額というほどではありませんが、毎月数千円の少額投資を考えているとちょっと厳しい金額です。

VOOは経費率が年0.03%で低コスト

VOOというETFは経費率が「年0.03%」で、日本国内のファンドと比べると格安です。

日本国内の投資信託やETFとの比較とかは別のページでやっているので、気になる方はそちらもご覧ください。

日本の証券会社でも購入出来て人気がある

米国内の投資家だけでなく、日本国内の投資家にも人気で、このVOOというETFに投資できる日本の証券会社もたくさんあります。

でも日本の東証上場のETFを買うのでもややこしいところがあるのに、米国市場のETFを購入するのは更に敷居が高く、投資信託のほうが買いやすいんじゃないかと思います。

- 海外ETFの購入・保有には、証券会社で海外株式口座を開く必要がある。

- 為替レートを見ながら円から米ドルに為替取引をするか、別の金融機関で円を米ドルに替えて証券口座に外貨入金するなど、とにかく円から米ドルに替える必要がある。

- 時差があるため、米国の市場が開くのは日本時間で夜~早朝なので、ETFの市場価格を見ながら注文するのが厳しい人も?

- 為替手数料やETFの売買手数料が割高に感じるかも。

自分でVOOを保有するより、長期投資では有利になりそう

海外ETFの売買は少し面倒で、それよりは投資信託の方が手間がかかりません。

しかしただ楽だからというだけではなくて、特に長期投資する場合にはVOOを保有するよりも、「SBI・V・S&P500 インデックス・ファンド」に投資をする方が有利になることが予想されます。

つみたてNISA口座で保有できる

海外ETFでも一般NISA口座で保有することはできますが、つみたてNISA口座では保有できません。

「SBI・V・S&P500 インデックス・ファンド」なら、つみたてNISA口座で長期間、非課税で保有することが可能です。

100円から少額で投資できる

また、VOOというETFは1口の単価が400ドル程度なので、投資するのに必要な最低額がそこそこ高額になります。

対して、SBI証券では投資信託の最低投資金額が100円です。

少額から投資することが可能です。

信託報酬が格安の年0.0938%

上の方にも書いた通り、このファンドは信託報酬が格安の米国バンガード社のETF、VOOのみに投資対象を絞るなどで費用を低く抑えています。

信託報酬は他の「S&P500指数」に連動する投資信託と比べると格安の「年0.0938%程度」に抑えられています。

目論見書を読んだ限りでは、VOOの経費率0.03%も「年0.0938%程度」の中に含まれているので、合算して割高の報酬を取られているということは無いはずです。

※2022年8月3日に「iシェアーズ 米国株式(S&P500)インデックス・ファンド」が信託報酬を引き下げて、同率で並びました。単独最安値ではなくなりましたが、最安値タイです。

為替ヘッジは行わない

このファンドは為替ヘッジは行いません。

円高になれば基準価額が下がり、円安になれば基準価額が上がります。

分配金はファンド内で再投資を行う

この「SBI・V・S&P500 インデックス・ファンド」は年1回の決算を行いますが、分配金は出しません。

ファンドが受け取った配当金・分配金などの利益は、ファンド内で再投資が行われます。

分配金を受け取りたいのであれば、ETFなどを保有したほうが良いです。

目論見書には配当金等の収益を分配すると書かれているのですが、SBI証券の特集ページには「ファンド内で再投資」と書いてあります。

これまでに分配金が出たことはありません。

分配金を出さないのでETFよりも再投資効率が高い

詳しいことは後で書いてあるのですが、ETFの分配金は税金が引かれます。

このファンドは分配金を出さないので、その税金が少ない分、再投資できる金額が多くなります。

ETFよりも再投資効率が高くなります。

信託報酬が安いから、リターンは高い?

同じ指数に連動する投資信託ならば、信託報酬の手数料率が低いファンドが、高いリターンになるはず。

と思いますよね。

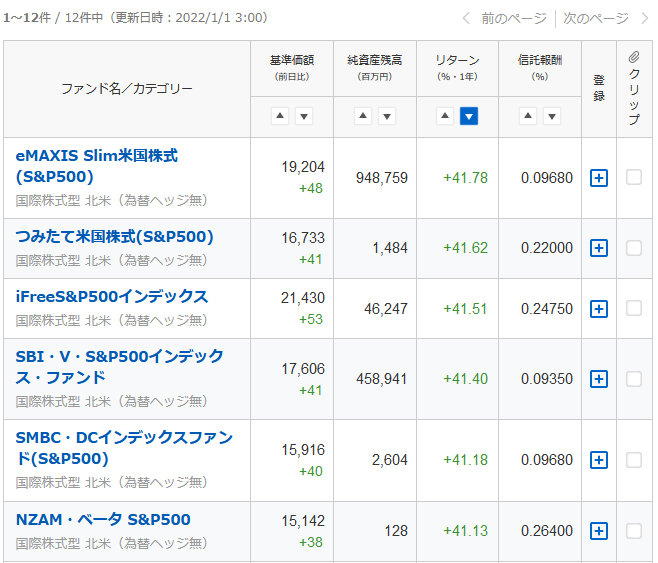

2020年末の1年間のトータルリターン

「S&P500指数」に連動する投資信託の2020年の1年間のトータルリターンを並べたリストを用意しておきました。これを見れば一目瞭然ですね。

画像はYAHOO!Japanファイナンス https://finance.yahoo.co.jp/ のスクリーンショットです

はい、最下位はなんとか免れたようですね。同じ指数に連動するのだから信託報酬が決定的な差になるかと思いきや、全くそんなことはありませんでした。

2021年末のリターンでは…

部分的にくり抜いて、都合の良い数字を見せるのはよくある手段ですから、1年後のリストも用意しました。

画像はYAHOO!Japanファイナンス https://finance.yahoo.co.jp/ のスクリーンショットです

2020年末には0.13%の差だったのが、2021年末には0.38%の差に広がりました。

リターンは4倍くらいになっているので、比率的には0.5%になるはずだから差は縮まっている、と考えることもできるかもしれません。

しかし、今のところ最高のリターンには届いていません。

では何故このような結果になったのか?

ちゃんと調べてありますよ。

経費が予想よりも高かった?

新しいファンドは、キャンペーンや広告などで経費が多くなりがちです。

なので、比較的新しいファンドの「SBI・V・S&P500」はたまたま経費が多くなっていただけでは?

ということが考えられるので、各ファンドの経費率を調べてみました。

各ファンドの経費合計の比較

| ファンド名 | 経費合計 | 信託報酬 | 売買委託 手数料 | 有価証券 取引税 | その他 費用 | 報告書 発行日 |

| eMAXIS Slim 米国株式(S&P500) | 0.124% | 0.0980% | 0.007% | 0.000% | 0.019% | 21.4.26 |

| SBI・V・S&P500 インデックス・ファンド | 0.080% (+0.03) | 0.0620% (+0.03) | – | – | 0.018% | 20.9.14 |

| iFreeS&P500 インデックス | 0.278% | 0.2460% | 0.011% | 0.001% | 0.020% | 20.11.2 |

| NZAM・ベータ S&P500 | 0.368% | 0.2190% | 0.012% | 0.000% | 0.137% | 21.2.4 |

少し横長になってしまいました。

信託報酬が高めのファンドと、「つみたて米国株式(S&P500)」は経費の集計期間が3か月程度と短かったので、除外しました。

SBI・V・S&P500は合計経費も低い

「SBI・V・S&P500」はVOOの「0.03%」が加算されるのですが、それでも「0.11%」なので、上にあげたファンドの中では経費率は最小になっています。

2021.9.14に交付された運用報告書も確認しました。

2020年9月15日~2021年9月14日の経費合計は

0.07%+0.03%(VOO)で合計 0.10% でした。

昨年よりも0.1%の経費を削減してきています。

ファンドによって決算日が違うので、同一期間の経費率を比較することはできないのですが、SBI・V・S&P500インデックス・ファンドが少ない経費で効率よく運用されていることは間違いないようです。

ですが、たまたま経費が高かった、という説は否定されました。

株式投資するファンドよりも再投資が遅れる?

S&P500指数連動型ETFのページでも少し解説しているのですが、可能性の一つとして、VOOの分配金が年4回なので、配当金等を受け取るのが遅くなるため、すぐに再投資できる投資信託よりも次に受け取る配当金額が減る、ということが考えられます。

株式を購入するファンドは、受けとった配当金をすぐに株式に再投資することで、翌月に受け取る配当金額が増える、ということが考えられます。

しかし、「SBI・V・S&P500」はETFに投資しているので、分配金を受け取るのが遅れます。

そのため、再投資するのも遅れるため、その間の配当金が受け取れなくなる可能性があります。

ファンドによって投資結果を指数に近づける手法は様々で、配当金を受領する前にも先物等への投資を行って、お金が何もしていない時間を減らす努力をしています。

株価の値上がり局面では、遅れて投資すると高値で購入することになるので効率が悪くなります。ただしこれは、値下がり局面では安く買える利点にもなり得ます。

書いておいてなんですが、ちょっと強引すぎる説ですね。

東証上場のETFの場合は、決算日から分配金の支払日まで概ね40日もかかるのですが、VOOの場合は数日、1週間もかからずに支払われているようです。

しかし、その数日間に先物等へ投資しているファンドと、何もしないで入金を待っているファンドでは、少しですが指数とのズレが出てくるかと思います。

・VOOの内部で配当金再投資に、どれだけの日数がかかっているのか?

と

・SBIがVOOの分配金を受け取ってから再投資するまでに、どれだけの日数がかかっているのか?

は不明なのですが、他のファンドでも実態はわかりません。

どのファンドが効率よく再投資できているかは、ちょっと判断材料が無いですね。

本命は次です。

米国で分配金に課税されてるよね?

実は細かい分析とか推測とか、そういうのは不要で、運用報告書を見れば原因は書いてあるんです。

VOOの分配金への米国課税

期中における基準価額は、11.8%の上昇となり、ベンチマークである「S&P500指数(円換算ベース)」の騰落率である11.9%をおおむね0.1%下回りました。 主な要因としては、マザーファンドにおける投資先ETFからの分配金に対する課税、当ファンドにおける信託報酬等の要因があげられます。

SBI・バンガード・S&P500インデックス・ファンド 交付運用報告書 より引用

「VOOの分配金に課税されるから、ベンチマークから0.1%下回りました」と。

税金じゃ仕方ないですね。

税金が原因じゃ、税制度が変わらない限り、毎年ベンチマークを下回りますよね。

VOOの分配金が概ね1%強あるので、毎年0.1%程度が税金で引かれるわけです。

信託報酬を合わせると、毎年0.2%程度引かれていく、ということですね。

VOOの分配金が 1.3%。

税金10%で 0.13%。

eMAXIS Slimとのリターン差が 0.13%。

合いますね。

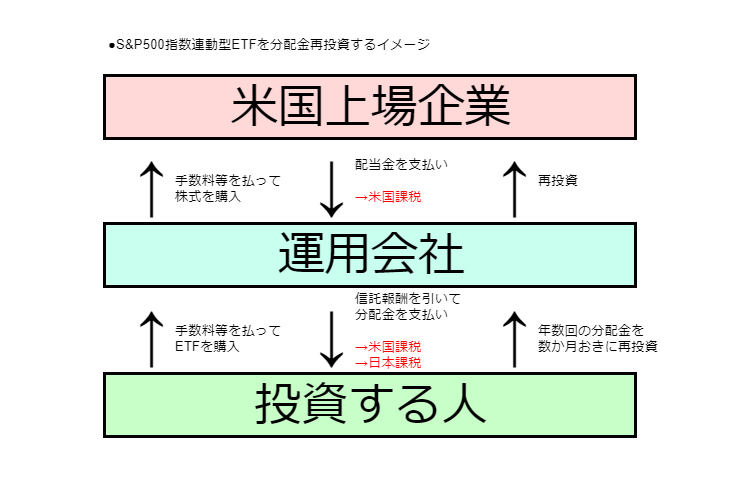

- ETFで分配金再投資をする場合

- 一般的な投資信託で配当金再投資される場合

- SBI・V・S&P500ファンドで配当金(分配金)再投資される場合

を、それぞれ図にしてみました。

ETFでS&P500指数に投資する場合

ETFは分配金に課税される

別のページでも解説しているのですが、ETFは分配金に課税されます。

そのため、分配金を受け取る度に課税されます。

分配金を再投資すると、その都度課税されるので、効率が悪いです。

東証ETFには二重課税調整制度がある

東証で扱っているETFの場合は、二重課税調整制度というものがあります。

米国株に投資する場合、米国で分配金に課税された後、日本でも分配金に課税されます。

二重に課税されると合計が30%近くになるのですが、日本の税率を超えた分は返してもらえる制度です。

証券口座の種類によって変わるのですが、詳しいことは証券会社の税金解説ページでも見てください。

海外ETFは自分で申告が必要

海外ETFは海外+日本の二重課税になりますが、日本の税率を超える分は、確定申告すれば戻ってくる場合があります。(日本の税率を超える場合がある)

何もしなければ30%近い税金になります。

どっちのETFでも分配金の20%程度は税金で引かれる

海外市場で購入するETFと、東証で購入するETFでは税制度が違うのですが、どちらにしろ、日本の税率約20%は徴収されます。

10,000円の配当金があったら、再投資できるのは約8,000円です。

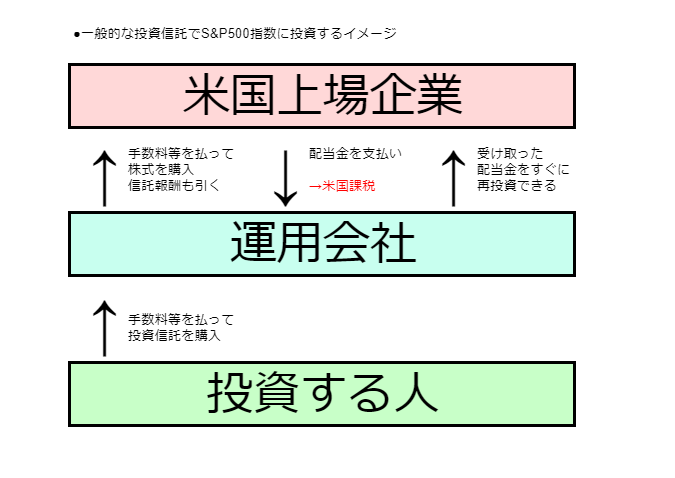

分配金なしの一般的な投資信託の場合

分配金が無いから課税されない

分配金を出さない投資信託の場合、分配金にかかる税金分を引かれずに再投資できるから、再投資の効率が良くなります。

その変わりでしょうか、ETFよりも高い信託報酬を引かれる傾向にあります。

売却時には利益に対して課税されますが、それはETFでも同様に課税されます。

10,000円の配当金があったら、再投資できるのは約10,000円です。

SBI・V・S&P500の場合

「SBI・V・S&P500」は日本では分配金を出さないので、日本では売却時まで課税されません。

しかし、VOOが分配金を出すので、VOOの分配金には米国で10%課税されています。

日本では分配金を出さないので、約20%の日本の税金は引かれていません。

だから自分でETFを購入して再投資するよりは効率よく再投資できる、ということです。

10,000円の配当金があったら、再投資できるのは約9,000円です。

「iシェアーズ 米国株式(S&P500)インデックス・ファンド」もETFを利用するので、ここと同じ再投資効率になると思います。

配当金を再投資できる金額がファンドによって違う

企業が配当金を出して、源泉徴収後の金額が1万円だったとします。

S&P500指数のETF、SBI・V・S&P500インデックスファンド、分配金無しのS&P500インデックスファンドでは、再投資できる金額が違うのです。

| 投資先 | 1万円の配当金を 再投資できる金額 |

| S&P500指数連動型のETF(二重課税調整後) | 約8,000円 |

| SBI・V・S&P500インデックスファンド | 約9,000円 |

| 分配金無しのS&P500インデックスファンド | 10,000円 |

コストをとるか、再投資効率をとるか

他のファンドよりも低い信託報酬額と、米国で余分に引かれる税金、どちらが大きいかが鍵になるんじゃないでしょうか。

上にも書きましたが、VOOの分配金は1%くらいはあると思います。

信託報酬率に0.1%程度差があるのであれば、多少税金を多く払うことになってもこのファンドが選択肢に入ってくると思います。

しかし、最大の競合相手であろう「eMAXIS Slim米国株式(S&P500)」との信託報酬率の差は0.0033%です。

全米株式ファンドも同じ形式

ちなみに、「SBI・V・全米株式インデックス・ファンド」や「楽天・全米株式インデックス・ファンド」も「VTI」という米国ETFが直接の投資先なので、ここと同じ方式だと思います。

S&P500と違って、全米株式のファンドは少なく上記ファンドの2択で、ETFを利用しないファンドは無さそうですけど。

仕組みが同じなら、信託報酬がファンドを選ぶ際の目安になりそうです。

結論

自分でVOOを買って分配金を再投資するよりは効率が良いと思います。

でも投資先ETFの分配金に課税されることを考慮すると、信託報酬と合わせて年0.2%くらいは目減りするんじゃないでしょうか。

米国株の配当金を日本で課税されずに再投資することで、ETFを保有するよりも高い再投資効率にできます。

でも他の投資信託よりも米国で多く課税されるので、再投資効率は下がります。

信託報酬が年0.2%以下のファンドには利回りで負けそうです。

SBI・Vシリーズは米国ETFに投資していて、一般的な投資信託とは仕組みが違います。

米国ETFの分配金に課税されるので、信託報酬以外のところでも利回り・利益率に影響があるよ、ということです。

たくさん税金を落として、米国に貢献できそうですね。

自分でETFを購入して再投資するよりは高いリターンが期待できる、よく考えられた金融商品だな、とおもいました。

SBI証券の特集ページでも、比較対象はあくまでも「VOO」ですからね。

もちろん、各ファンドで運用方法に違いがあるので、今後はどのファンドが高いリターンになるかはわからないのですが。

経費をとことん低く抑えようという試みは評価したいのですが、それでも、米国で10%の税金を引かれるのは大きなハンデになりますね。

僕も「SBI・V・S&P500インデックス・ファンド」を保有していますが、今は楽天証券で投信積立をしているので、「eMAXIS Slim米国株式(S&P500)」に投資しています。

S&P500指数に連動する投資信託は多数の商品があるので、目論見書や運用報告書をよく読んで、慎重に投資判断をするように心がけましょう。

よろしければ、別のファンドの解説ページもご覧頂ければ幸いです。→ファンド解説のページ

SBI・V・全米株式インデックス・ファンドの解説ページもよろしくどうぞ。

※個人の感想です。特定の商品への投資を推奨するものではありません。

コメント