2022年8月3日から、「i シェアーズ 米国株式インデックス・ファンド」が生まれ変わりました。

その名も…

iシェアーズ 米国株式(S&P500)インデックス・ファンド。

(S&P500)が付いただけですが、米国株式の投資信託はS&P500だけでなく、NASDAQや全米株式など、インデックスの種類も増えてきています。

見た目で区別がつくことは大事なことです。

そして、変わったのは名称だけではありません。

信託報酬も変わりました。

「年 0.4125%程度」と、最近では高いと感じる信託報酬が、

「年 0.0938%程度」に下がりました。

SBI・V・S&P500インデックス・ファンドと並んで、国内のS&P500ファンドでは最安タイに躍り出ました(2022.8.30時点、やすふじ調べ)。

信託報酬を被せてきただけではありません。

米国ETFの「VOO」に投資するSBI・V・S&P500に対して、i シェアーズ 米国株式(S&P500)は米国ETFの「IVV」に投資するなど、対照的な共通点があります。

このページでは「i シェアーズ 米国株式(S&P500)インデックス・ファンド」について、以下のことを解説しています。

日本国内で米国株への投資が盛んになっている中、S&P500ファンドには低コストファンドが増えてきて、埋もれていた感のある古参ファンド。

それがついに、本気を出してきた…かもしれない。

どんな投資信託なのか?

ファンド設定日は2013年9月3日で、米国株式S&P500に投資する日本の投資信託では古参になります。

米国株式のS&P500指数に連動する

「S&P500 指数(税引後配当込み、円換算ベース)」に連動することを目標とするインデックスファンドです。

以前は「S&P500 指数(円換算ベース)」をベンチマークとしていましたが、2022年8月3日の名称変更と信託報酬の引き下げの際に、ベンチマークも変わりました。

信託報酬は最安タイの「年 0.0938%程度」

ファンドの運用開始が早く、当時はライバルとなるファンドも少なかったのか、信託報酬は今では高く感じる「年 0.4125%程度」でした。

2022年8月3日からは「年 0.0938%程度」と、低コストのインデックスファンドに変わりました。

細かいことを言うと、信託報酬「年 0.0638%」+米国ETFの経費率「年 0.03%程度」の合計で「年 0.0938%程度」です。

| 2022年8月2日以前 | → | 2022年8月3日以降 |

| 年 0.4125%程度 | → | 年 0.0938%程度 |

米国ETFの「IVV」に投資する

この「i シェアーズ 米国株式(S&P500)インデックス・ファンド」は、米国ETFの「iシェアーズ・コア S&P 500 ETF」、通称「IVV」に投資しています。

「IVV」については後述しますが、S&P500指数に連動する経費率0.03%の低コストETFです。

米国で1銘柄のETFを売買するだけなので、指数に合わせて500銘柄程度の株式を売買する他のインデックスファンドよりも、低いコストで運用できるのではないでしょうか。

分配金は出さずに再投資する

長い運用期間のあるファンドですが、過去に分配金が出たことはありません。

米国ETFの「IVV」は分配金を出していますが、このファンドは分配金をファンド内で再投資しています。

複利の効果というやつで、自分でETFを保有するよりも効率よく分配金を再投資できるものと思われます。

為替ヘッジは行わない

原則として為替ヘッジは行いません。

日本円と米国ドルの為替変動によって、基準価額も変動します。

円安ドル高になると基準価額が増えて、円高ドル安になると基準価額が減ります。

「IVV」とは、どんなETFなのか?

iシェアーズ・コア S&P 500 ETF、通称「IVV」。

「iシェアーズ・コア」というブランド名で、「コア S&P 500」ではないです。

設定日は2000年5月15日。

VOOよりも10年くらい長く運用しています。

IVVの経費率は年0.03%程度

IVVの経費率は「年0.03%程度」です。

VOOと大差ありません。

どちらも「年0.03%程度」で、差がついても誤差です。

分配金は年4回

IVVの分配金は年4回あります。

VOOの分配金も年4回です。

分配金の権利月も同じ3月、6月、9月、12月です。

VOOとIVVに大差はない

「VOO」と「IVV」を比較すると、大差はないです。

同じS&P500指数に連動する、低コストなETFです。

1口の単価や分配金の利回りは若干違いますが、5年間のトータルリターンでは大差が無いようです。

ブラックロック社とバンガード社、どちらを選ぶかの違いでしょうか。

IVVは1口で数万円

日本国内の証券会社でも、米国株、米国市場のETFに投資できるところが増えています。

「IVV」も人気どころのETFなので、投資できる証券会社が多いようです。

しかしこの「IVV」は、1口で400ドルくらいするようです。

円安もあって、1口買うだけで5万円以上かかりそうです。

毎月積み立てようと思うと、少々高額な感じがします。

東証でも1655と2563の少額ETFがある

「IVV」に投資する方法としては、米国市場で「IVV」を買うか、この「i シェアーズ 米国株式(S&P500)インデックス・ファンド」に投資する以外にも、東証上場のETFを買う方法があります。

- 1655 iシェアーズ S&P 500 米国株 ETF

- 2563 iシェアーズ S&P 500 米国株 ETF(為替ヘッジあり)

の2つが「IVV」に投資できる東証上場のETFになります。

どちらも1口あたり数百円と、低額で投資することができます。

分配金は年2回です。

投資信託、東証ETF、米国ETF…迷ったら

S&P500に投資する手段として、投資信託、東証のETF、米国のETFなど、多数あります。

そして、それぞれに多数の銘柄があります。

どれに投資しようか、迷ってしまう。

そんなときは、簡単に解説しているページがあるので、そちらを見ていただければと思います。

簡単に、とは言っても、少々長いのですけど。

SBI・V・S&P500との比較

「iシェアーズ-IVV」と「SBI-VOO」。

投資するETFは違えど、同じ信託報酬で、S&P500連動の低コストファンド。

どちらが良いのか、比較したくなりますよね。

好みの問題ですが。

「SBI・V・S&P500」については別のページで分析しているので、そちらを見ていただければと思います。

「IVV」と「VOO」の好きな方で

結論から言ってしまえば、「IVV」と「VOO」の好きな方を選べば良いと思います。

「IVV」と「VOO」のリターンに大差はありません。

終値のちょっとしたブレで短期のリターンは違って見えると思います。

でも長期で見ると、大差はないです。

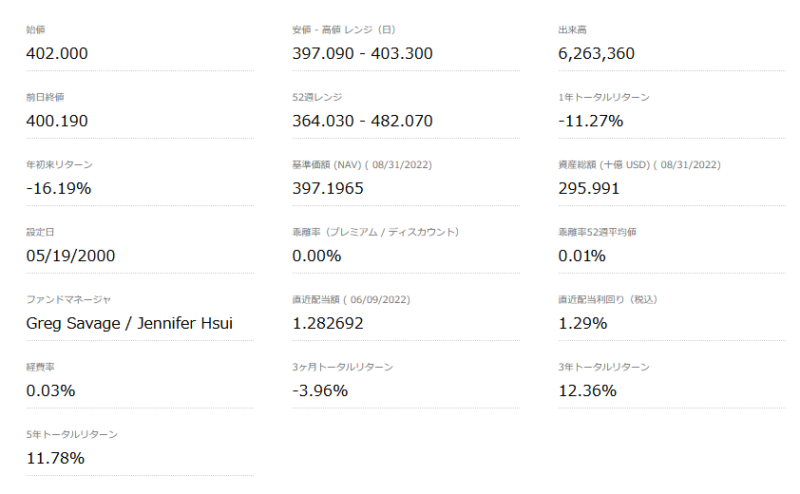

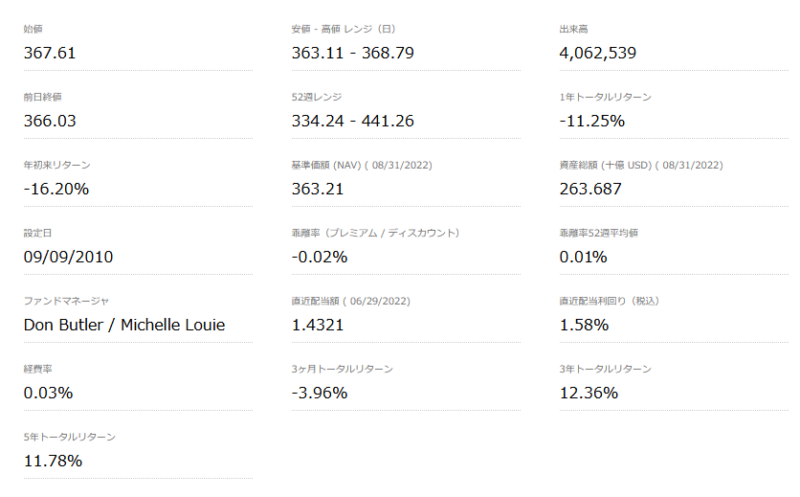

IVVの過去5年トータルリターン等

Bloomberg社Webサイトのスクリーンショットです

https://www.bloomberg.co.jp/quote/IVV:US

米国ETF「IVV」の2022年8月31日時点の価格、分配金利回り、トータルリターン等です。

画像はBloomberg社Webサイトのスクリーンショットです。

1口の価格は400ドル程度。

VOOより1割程度高いです。

配当金利回りは1.29%で、VOOと比べると少なめです。

しかし5年トータルリターンは「11.78%」で、VOOと差がありません。

VOOの過去5年トータルリターン等

Bloomberg社Webサイトのスクリーンショットです

https://www.bloomberg.co.jp/quote/VOO:US

米国ETF「VOO」の2022年8月31日時点の価格、分配金利回り、トータルリターン等です。

こちらも画像はBloomberg社Webサイトのスクリーンショットです。

1口の価格は360ドル程度。

IVVより1割程度低いです。

配当金利回りは1.58%で、IVVと比べると高めです。

しかし5年トータルリターンは「11.78%」で、IVVと差がありません。

信託報酬は同じ

| ファンド名 | iシェアーズ S&P500 | SBI・V・S&P500 |

| ファンドの信託報酬 | 0.0938%程度 | 0.0938%程度 |

| 投資先ETFの経費率 | 0.03%程度 | 0.03%程度 |

2022.8.31時点

「iシェアーズ S&P500」と「SBI・V・S&P500」。

信託報酬はどちらも同じ「年 0.0938%程度」です。

投資対象のETFの経費率も同じ「年 0.03%程度」です。

信託報酬では差が付きません。

最低投資額は同じ100円

| ファンド名 | iシェアーズ S&P500 | SBI・V・S&P500 |

| 最低投資額 | 100円~ | 100円~ |

| 備考 | 金融機関による | 金融機関による |

2022.8.31時点

IVVとVOOでは、ETFの1口単価が1割程度違います。

しかし、投資信託では最低投資額に差がありません。

取り扱う金融機関によって違いますが、最低額は100円からです。

どちらも、つみたてNISAの対象ファンド

iシェアーズ 米国株式(S&P500)インデックス・ファンドは、以前は信託報酬が割高だったため、つみたてNISAの対象ファンドではありませんでした。

しかし、信託報酬の引き下げにより、2022年8月18日からつみたてNISAの対象に入りました。

どちらのファンドもつみたてNISAの対象になっているのですが、iシェアーズ S&P500は対象に入ったばかりです。

金融機関によっては、つみたてNISAの対象外のままになっている場合があります。

SBI証券のポイント付与率は「iシェアーズ S&P500」

| ファンド名 | iシェアーズ S&P500 | SBI・V・S&P500 |

| SBI証券のポイント付与率 | 年率 0.042% | 年率 0.022% |

2022.9.1時点

これはSBI証券に限った話なのですが、SBI証券には「投信マイレージサービス」という投資信託の保有額に対するポイント付与があります。

そのポイントの付与率では、iシェアーズ S&P500の「0.042%」に対して、SBI・V・S&P500は「0.022%」です。

iシェアーズ S&P500のほうが、ポイント付与率が年0.02%高い、という差があるようです。

ほんのわずかな差ですが、メガバンクの普通預金金利よりも高いですね。

取り扱い金融機関の数は「iシェアーズ S&P500」

| iシェアーズ S&P500 の販売会社 | SBI・V・S&P500 の販売会社 |

| SBI証券 | SBI証券 |

| auカブコム証券株式会 | 岡三証券株式会社 |

| GMOクリック証券 | auカブコム証券株式会社 |

| ソニー銀行 | SMBC日興証券株式会社 |

| 西日本シティTT証券 | あかつき証券株式会社 |

| 松井証券 | マネックス証券 |

| マネックス証券 | 松井証券 |

| みずほ銀行 | 株式会社佐賀銀行 |

| みずほ証券 | |

| 楽天証券 |

2022.9.1時点

「SBI・V・S&P500」はSBI証券以外でも取り扱っている

SBI・VシリーズにはSBI証券専売のファンドもありますが、「SBI・V・S&P500」はSBI証券以外でも取り扱っています。

マネックス証券やauカブコム証券でも取り扱っています。

楽天証券では取り扱っていません。

「iシェアーズ S&P500」のほうが扱い金融機関は多い

「iシェアーズ S&P500」は楽天証券や、みずほ証券、みずほ銀行などでも扱っています。

ブラックロック・ジャパン社のWebサイトだともう少し数が多いのですが、一部の機関では取り扱いファンドの一覧に入っていませんでした。

信託報酬の引き下げにより、販売会社の取り分も減っています。

信託報酬が高かったから取り扱っていた金融機関は、今後扱いを止める場合があるかもしれません。

過去のリターンは「SBI・V・S&P500」

過去のリターンでは「SBI・V・S&P500」が勝っています。

しかし、「iシェアーズ S&P500」は信託報酬を引き下げる前のデータしかありません。

信託報酬が同率となった以降のデータが無いので、これで比較するのは違うかな、と思います。

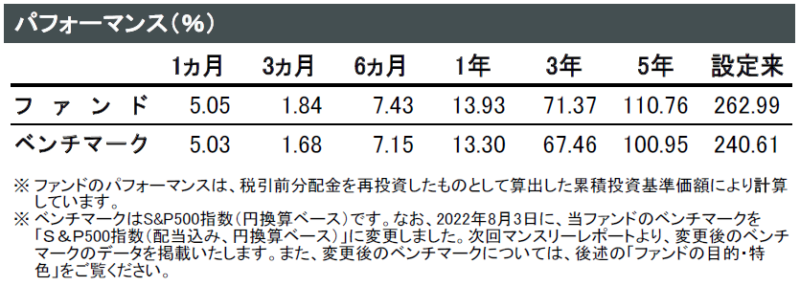

iシェアーズ S&P500の運用成績2022.7.29時

2022.7.29 マンスリーレポートより引用

https://www.blackrock.com/jp/individual/ja/products/261023/ishares-us-equity-index

2022.7.29付けのマンスリーレポートから引用した、iシェアーズ 米国株式(S&P500)インデックス・ファンドのパフォーマンスです。

1年間のリターンは、13.93%です。

運用期間が長いので、設定来のパフォーマンスでは他のS&P500ファンドよりも、かなり高いものになっています。

でも1年間のリターンとかを見ると、やや低めです。

しかしこれは信託報酬を引き下げる前のパフォーマンスなので、今後は上がってくることに期待したいですね。

このベンチマークは少し低めですが、配当金を抜いた金額のようです。

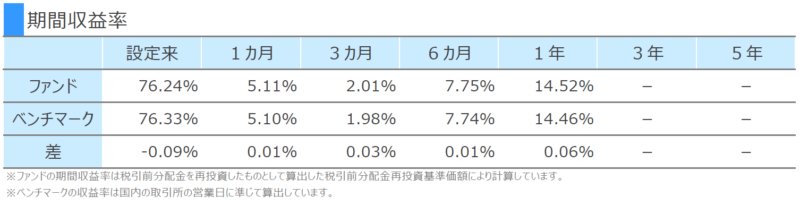

SBI・V・S&P500の運用成績2022.7.29時

2022.7.29 月次レポートより引用

http://www.sbiam.co.jp/fund/report/sa_2019092601.html

2022.7.29付けの月次レポートから引用した、SBI・V・S&P500インデックス・ファンドのパフォーマンスです。

1年間のリターンは、14.52%です。

運用期間がまだ浅いので、1年までしかありません。

過去の運用成績では、SBI・V・S&P500のほうが高いパフォーマンスになっています。

しかしこれは信託報酬に差があった時のものです。

今後は信託報酬が同率になる見込みなので、パフォーマンスの差がどうなるかはわかりません。

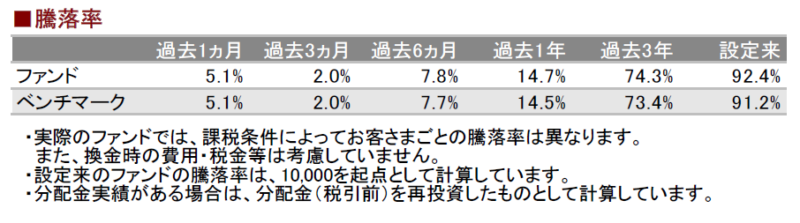

ちなみにeMAXIS Slim S&P500の運用成績

2022.7.29月次レポートより引用

https://emaxis.jp/fund/253266.html

今回のテーマからは外れますが、eMAXIS Slim 米国株式(S&P500)の2022.7.29付けの月次レポートです。

1年間のリターンは、14.7%です。

2022年12月末時の1年リターン

| ファンド名 | 2022年末 年間リターン |

| iシェアーズ S&P500 | -6.40% |

| SBI・V・S&P500 | -6.11% |

| eMAXIS Slim S&P500 | -6.1% |

各ファンドの月次レポートより引用

残念ながら2022年は世界的に株安になったので、いずれのファンドも年間リターンはマイナスになってしまいました。

見た目上はeMAXIS Slimがマイナス幅が小さくなっていますが、表示が小数点下1桁しかありません。

-6.05~-6.14の間だと思います。

過去のリターンが今後も続くとは限らない

過去のリターンが高いファンドが、今後も高いパフォーマンスになるとは限りません。

投資信託は信託報酬だけでなく、それ以外にも運用でかかった経費を引いていたり、ETFを利用しているファンドは分配金の課税とかもあります。

目に見える数字以外のところでも、運用努力とかでパフォーマンスが逆転する場合があります。

将来のパフォーマンスはどこが一番高くなるかは、わからないのです。

まとめ

iシェアーズ 米国株式(S&P500)インデックス・ファンドについて、でした。

iシェアーズ 米国株式(S&P500)のまとめ

iシェアーズ 米国株式(S&P500)インデックス・ファンドは、2022年8月3日の信託報酬引き下げで最安値タイの「年 0.0938%程度」になりました。

しかし、それ以前の長い運用期間は他のS&P500ファンドと比較すると高めの信託報酬だったので、過去のリターンの比較では少し低めのパフォーマンスになっています。

今後のパフォーマンス向上に期待したいところです。

SBI・V・S&P500との比較まとめ

| ファンド名 | iシェアーズ S&P500 | SBI・V・S&P500 |

| 投資先の米国ETF | IVV | VOO |

| ファンドの信託報酬 | 0.0938%程度 | 0.0938%程度 |

| 投資先ETFの経費率 | 0.03%程度 | 0.03%程度 |

| 最低投資額 | 100円~ (金融機関による) | 100円~ (金融機関による) |

| つみたてNISA | 対象 (金融機関による) | 対象 (金融機関による) |

| SBI証券のポイント付与率 | 年率 0.042% | 年率 0.022% |

2022.9.1時点

「SBI・V・S&P500インデックス・ファンド」との比較では、投資先の米国ETFが「IVV」か「VOO」かの違いがありますが、仕組みとしては差が見られません。

どちらのETFも、S&P500指数への連動を目指しています。

ETF売買のタイミングとか、細かな運用の違いで差がでるかもしれませんが、結果が出てからでないとわからないです。

そして、過去のリターンで差が出たとしても、今後のリターンでも差がでるという保証はありません。

僕個人としては、今後のパフォーマンス次第では投資先として候補に入るかも、といったところです。

短期間ではほんの僅かの差でも、長期投資では大きな差になるかもしれないですから、慎重に選びたいものです。

僕の投資信託の運用状況は、こちらの投信積立運用状況ページで見ることができますので、興味がありましたら是非ご覧ください。

他のファンドについては、こちらのページで解説しています。→ファンド解説のページ

コメント