2554 NEXT FUNDS 米国投資適格社債(1-10年)(為替ヘッジあり)についてです。

僕は投資対象としてアリと判断していました。以下が理由になりますが、1496 ETFとほぼ同じ理由です。

- 米国債よりも利回りが良さそう。

- 格付けの高い企業の社債なら、リスクも低そう。

- ドル安になっても、為替ヘッジがあればダメージが少なくなりそう。

- 年4回の分配金が受け取れるので、投資でお金が増えてるって感じられそう。

- 1496 ETFと似てるけど、分配金を受け取れる回数が増えるから、両方買っておこう。

このページでは、

- 2554 ETFはどんなETFなのか?

- 分配金はいくらくらい?

- 1496 ETFと似ているけど、違いは?

などについて解説いたします。

※あくまでも、やすふじ個人の感想です。「こういう考え方もあるんだな」程度に留めて、目論見書や運用実績などをよく読んで投資判断をしましょう。

目論見書は野村アセットマネジメント社のウェブサイトで観覧できます。

野村アセットマネジメント社のウェブサイトはこちら→https://nextfunds.jp/lineup/2554/(新しいタブで開きます)

どんなETFなのか?

為替ヘッジをしながら、米ドル建てで比較的安全とされる社債に投資する…名称そのままですね。名称は「NEXT FUNDS ブルームバーグ米国投資適格社債(1-10年)インデックス(為替ヘッジあり)連動型上場投信」と長いですね。

2021年8月24日に、名称から「バークレイズ」が取れました。

1496 ETFとは対象になる指数が違う

1496 iシェアーズ 米ドル建て投資適格社債 ETF(為替ヘッジあり)と似ていますが、対象とする指数が違います。

2554は「ブルームバーグ米国投資適格社債(1-10年)インデックス(円ヘッジ・円ベース)」、

1496は「Markit iBoxx米ドル建てリキッド投資適格指数(TTM円ヘッジ付き)」を指標としています。具体的な違いは…目論見書を読みましょう。

ETFの名称同様に、指数も8月24日に名称から「バークレイズ」が取れました。

1496 ETFについてはこちらのページで解説していますので、興味がありましたらご覧ください。

残存年数1~10年の社債に投資する

ETFの名称にある (1-10年) は、ETFが投資する社債の残存年数を表しています。

10年以内の比較的短い期間で償還期日を迎える債券に投資していて、20~30年の超長期になる債券は保有していないことになります。

債券は償還期日が長くなるほど金利も高くなる傾向があります。

この2554ETFは、1~10年の比較的短期間で償還を迎える債券、それも格付けの高い投資適格社債に投資をします。

そのため、リスクを抑えている代わりに利回りも控えめになるかと思われます。

米国債より高い利回りになると良いな

1496ETFと同じく、2554ETFも、株式ほど価格が変動せず、国債よりもちょっとだけ利回りが良いけど、リスクもちょっと高い、といった感じでしょうか。

必ずしも利回りが国債を上回るとは限りませんし、債券の価格だって下がるときは下がりますけど。

銀行預金よりは高い利回りになることを期待していますが、とりあえず元本割れしないことを祈りたいですね。

為替ヘッジをしている

為替ヘッジをしているので為替変動リスクを多少和らげる効果を期待していますが、そのぶんコストもかかってしまいます。

為替が円高になった際には価値の減少を和らげることが期待できますが、円安になった際には価値が上がりません。

信託報酬は 年 0.297%

2554ETFの信託報酬は、年 0.297%です。

信託報酬とは別に、インデックスの使用料、上場費用、ETFに組み入れられている債券の売買手数料などの経費が基準価額から差し引かれます。

信託報酬等を差し引かれると基準価額が少し減りますが、ETFを保有している人が追加でお金を払うわけではないです。

分配金がちょっと減るだけです。

繰上償還は大丈夫?

目論見書によると、受益権の口数が100万口を下回ると繰上償還になるそうです。

2022年8月15日の時点で、受益権口数は 15,970,000口のようです。

既に繰上償還ラインの約16倍あるので、よほど大量に売り込まれない限りは繰り上げ償還にはならなさそうです。

「やむを得ない事情」が無ければ、ということになりますが。

東証で出来高が少ない

このETFは取引所での出来高が少ないです。このETFに限ったことではないのですが、高値放置しか売りが無いことがありました。

成行注文をする際はいくらで注文が出ているか、注意したほうが良いでしょう。

ただ、最近見た感じではマーケットメイカーと思われるものが数万口をどんと売りに出しているのですが、基準価額よりは多少高いかな? とは思うものの、暴利を取っているというほどの高値ではありませんでした。

しかし、活発な取引は行われていないようなので、安めの指値で買い注文を出していると、なかなか約定しないのではないかと思います。

売却時も、高めで出したら売れないでしょうね。少し安めのところには買取があるので、即金が必要になった場合はちょっと安めに引き取ってもらうことになりそうです。

僕が見た時にはそうだった、というだけなので、取引板と基準価額を確認したうえで注文を出したほうが良いと思います。

2554ETFの分配金は?

年4回の分配金が貰えます。

毎年3月、6月、9月、12月の7日に決算

毎年3月、6月、9月、12月の7日に決算を行います。

決算の翌月中旬頃に分配金が証券口座等に入金します。

3か月ごとに年4回、その間に受け取った債券の金利から経費を引いた金額を、発行済み口数で等分して分配します。

この時、債券の売買で差益があったとしても、分配金には含まれません。

売買差益は基準価額には含まれていて、債券の購入に充てられているとは思います。

実際、おいくら?

| 決算月 | 1口あたり分配金 |

| 2023年3月 | 6.1円 |

| 2022年12月 | 6.5円 |

| 2022年9月 | 5.9円 |

| 2022年6月 | 5.6円 |

| 2022年3月 | 5.4円 |

| 2021年12月 | 5.9円 |

| 2021年9月 | 5.7円 |

| 2021年6月 | 5.6円 |

| 2021年3月 | 4.1円 |

| 2020年12月 | 4.3円 |

| 2020年9月 | 7.6円 |

| 2020年6月 | 6.3円 |

| 2020年3月 | 6.6円 |

| 2019年12月 | 10.7円 |

https://nextfunds.jp/lineup/2554/

野村アセットマネジメント社のウェブサイトに記載されていますので、詳しくは主催者発表をご確認ください。

年間分配金は利下げで減額、利上げで増額

| 決算年月 | 3月 | 6月 | 9月 | 12月 | 年間分配金 |

| 2023年 | 6.1円 | – | – | – | – |

| 2022年 | 5.4円 | 5.6円 | 5.9円 | 6.5円 | 23.4円 |

| 2021年 | 4.1円 | 5.6円 | 5.7円 | 5.9円 | 21.3円 |

| 2020年 | 6.6円 | 6.3円 | 7.6円 | 4.3円 | 24.8円 |

https://nextfunds.jp/lineup/2554/

米国の政策金利が低下していた2021年は、年間の分配金も少なくなっていました。

金利が上昇しだした2022年は年間の分配金が少し増えました。

年間分配金は増えたけど、ETFの価格は下落

政策金利の低下もあって、2021年頃は2554ETFの分配金利回りは1%台に低下していました。

でも2022年に政策金利が上昇すると、2554ETFの利回りも上がってきました。

ただし、分配金が増えているというよりも、ETFの価格が下落したことによる利回りの上昇です。

画像はgoogle検索結果のスクリーンショットです

米国の金利上昇で既発債券の価格が下落

米国は新型コロナによる金融緩和政策で金利を下げていました。

中央銀行による市場の債券の大量購入もありました。

2022年からは緩めていた金融政策を一転して、引き締めに入っています。

ほぼゼロ金利だったのですが、インフレ対策もあって金利は急上昇しました。

買い集めた債券の売却も検討しています。

その結果、債券の利回りは上昇しているのですが、価格は下落しています。

代わりに為替が円安になっているのですが、2554ETFは為替ヘッジをしているので、円安による価格上昇がありません。

日米の金利差拡大で為替ヘッジのコストが増加

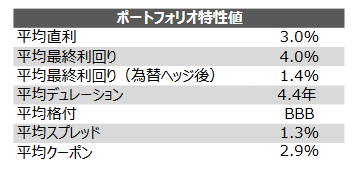

月次レポートより引用

https://nextfunds.jp/lineup/2554/

為替ヘッジにはコストがかかります。

対象となる通貨の短期金利の差額がヘッジコストになります。

利上げを続ける米国ドルと、ゼロ金利を続ける日本円の間では、金利差の拡大が続いています。

上の画像は2554ETFの月次レポートから引用したものです。

平均最終利回りは、4%です。

米国の金利上昇で上がっているんだと思います。

でも為替ヘッジ後の利回りは、1.4%です。

ヘッジコストで、2.6%も減っています。

日米の金利差が拡大することで、ヘッジコストも増加しています。

逆イールドが発生する利回りが下がる

景気の先行き不安などがあると、短期金利が長期金利を上回る、逆イールドという状態になります。

短期金利が上がると、ヘッジコストが増加します。

逆イールドになると、債券の長期金利よりも、短期金利のヘッジコストのほうが高くなる場合があります。

国債金利で逆イールドが発生していても、2554ETFは社債なのでヘッジコストが債券利回りを上回ることは、そうそう無いと思いたいですが…。

それでも、短期金利だけが上昇すると、利回りは低下してしまいます。

1496ETFと2554ETF、どちらが良いか?

似たようなETFがあるとどちらを買うか迷うところですが、1496とは分配金支払い月が違うので、僕は1496と2554両方を買って、分配金を貰える回数を増やしました。

出来高は1496ETFの方が多め

証券取引所での出来高では、1496ETFのほうが多めに見受けられます。

なので、ちょっとでも安く指値で買いたい場合は1496ETFのほうが買いやすいかもしれませんが、ETFの単価と取引する最小単位が違うし、そもそも似ているだけで別の物なので、これは参考にはならないですね。

リートや米国株式など、同じ指数に連動するETFならば参考になるかもしれませんが。

2554ETFは残存年数が短い

上の方でも解説しましたが、2554ETFは投資対象にしている債券の残存年数が1年~10年に絞っています。

対する1496ETFは、残存年数の縛りがありません。30年の長期債券にも投資しています。

債券の償還期日の長さは金利に影響しますから、1496ETFのほうが金利が高くなりそうですが、債券の発行企業が長期間、金利を払い続けられるか、という問題もありまして、金利が高い代わりに倒産やデフォルトのリスクも高くなるんじゃないかと思われます。

多数の債券に分散してリスクを抑えているのですけど。

2554ETFのほうが価格の変動が小さい

1496ETFは米国の「LQD」というETFの価格に連動しています。

LQDはとても規模が大きなETFで、活発に取引がされているようです。そして、価格の変動が大きく、下がるときはがっつり下がって、騰がるときはもりっと上がるようです。

それと比べると、2554ETFは穏やかな変動になっています。

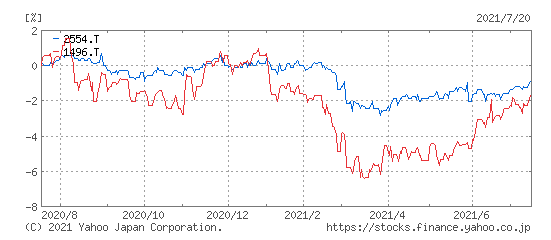

2020.7~2021.7の価格推移

画像はYAHOO!JAPANファイナンスのスクリーンショットですhttps://finance.yahoo.co.jp/

画像は2554ETFと1496ETF 2020.7~2021.7の比較チャートになります。

青が2554ETFで、赤が1496ETFです。

どちらも1年前より価格が下がっている、というのは置いておいて。

1496ETFは下がるときは大きく下がることもありますが、騰がるときは勢いがあります。

対して2554ETFは下がりはするものの、大きく下がってはいません。ですが上がる時も緩やかです。

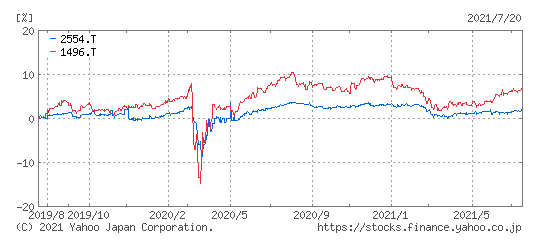

2019.7~2021.7の価格推移

画像はYAHOO!JAPANファイナンスのスクリーンショットですhttps://finance.yahoo.co.jp/

こちらは2019.7~2021.7の比較チャートになります。

2年前から保有していたら、どちらもプラスになっていますね。

どちらが上がった、下がったというのは、基準をどこに置くかで変わるので、どちらが優れているというものではないです。高値スタートなら下がって見えて、安値スタートなら上がって見えるだけですね。

どちらのチャートでも2554ETFのほうが価格の変動が小さいということは言えると思います。

なので、あまり価値が変わらずに、分配金を受け取りたいなら2554ETFに、

安く買って値上がり利益も狙いたいなら1496ETFに、

ということになりそうですが、今後の価格変動が保証されるものではないので、結局は自己判断で、というテンプレになるでしょうか。

僕は両方とも買っていました。

単価は2554ETFが低いが、売買単位が10倍

| 売買単位 | 2022年8月16日終値 | 最低購入代金 | |

| 1496 ETF | 1口 | 2,179円 | 2,179円 |

| 2554 ETF | 10口 | 899.6円 | 8,996円 |

2554ETFは1口900円程度で、1496ETFは1口2200円くらいです。2022年8月時点で。

2554ETFのほうが1口あたりの単価は低価格ですが、10口単位での売買になっているので、最小の投資額は1万円くらいになります。

1496ETFは1口単位での売買なので、東証で購入する際の最小価格では、1496ETFのほうが少ない金額で投資することができます。

投資信託じゃなくてETFを買うのは何故?

他のページでは、僕はETFよりも投資信託のほうが効率が良くなる、と書いていますが、何故ETFを買うのかを説明したいと思います。

投資信託を買う理由は?

ETFは分配金を受け取る度に税金を引かれます。

また、100円から購入できる投資信託と違い、ETFは1口数千円するうえ、10口単位での購入になるなど、購入時の最少額が大きくなってしまいます。

なので、分配金を出さない投資信託で再投資したほうが効率が良くなりますし、少額から投資することが可能になります。

だから、僕は長期投資するなら投資信託を選んでいます。

ですが、それは米国株式などの激しい競争がある分野に限られています。

IG債の投資信託が見つからない

投資適格社債(IG債)の投資信託も探したのですが、良い感じのファンドは見つかりませんでした。

信託報酬が1%を超えていたり、ラップ口座専用で別途運用手数料が必要だったりで、少々割高に感じられました。

そのため、税金を引かれてもETFのほうがリターンが良くなるのではないか、と思いました。

ETFの分配金利回りが3%と仮定すると、税金は約20%なので約0.6%になるでしょうか。

ETFの信託報酬の0.297%を合わせても、1%を超えません。

ETFは貸株をすれば金利も貰えますし。貸株金利にも税金はかかりますが。

『ETFで分配金を受け取るよりも、投資信託で再投資したほうが有利』

というのは、条件によるのです。

もっとも、僕が見た投資信託は分配金も出すので、税金面でも有利さが無かったのですが。

債券の投資信託だと、先進国債券インデックスか新興国債券インデックスになるでしょうが、僕は新興国債券は買ってないですね。

やすふじのETFの運用状況は、こちら株式・ETFの運用状況ページで見ることができますので、参考になることがあるかもしれません。

※あくまでも個人の感想であり、特定の商品や投資活動を推奨するものではありません。

コメント